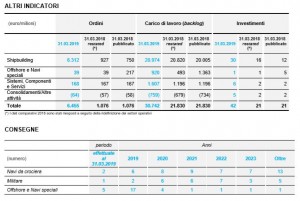

ORDINI PER EURO 6,5 MILIARDI CON 11 NAVI DA CROCIERA, CARICO DI LAVORO COMPLESSIVO ANCORA A LIVELLI RECORD PARI A EURO 34,3 MILIARDI

-Ordini acquisiti per euro 6,5 miliardi, record storico di ordini nell’ambito cruise: firmati contratti per 11 navi da crociera in un solo trimestre per 5 brand diversi (Oceania, Regent Seven Seas Cruises, Viking, MSC, Princess), che si sommano all’ordine per una ulteriore unità da parte della US Navy nell’ambito del programma Littoral Combat Ship (LCS)

-Carico di lavoro complessivo1 pari ad euro 34,3 miliardi, circa 6,3 volte i ricavi del 2018: il backlog al 31 marzo 2019 è pari a euro 30,7 miliardi (euro 21,8 miliardi al 31 marzo 2018) con 104 navi in portafoglio e il soft backlog a circa euro 3,6 miliardi (circa euro 5,9 miliardi al 31 marzo 2018). Fincantieri consolida ulteriormente la propria leadership a livello mondiale e assicura al Gruppo e all’indotto visibilità pluriennale confermando la propria capacità di trasformare il soft backlog in ordini fermi

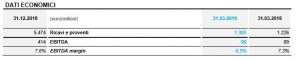

-Ricavi in incremento del 13,0%: ricavi al 31 marzo 2019 pari a euro 1.385 milioni (euro 1.226 milioni al 31 marzo 2018)

-Risultati di Gruppo: EBITDA pari a euro 90 milioni (euro 89 milioni al 31 marzo 2018), EBITDA margin 6,5% (7,3% al 31 marzo 2018), indebitamento finanziario netto2 pari ad euro 505 milioni (euro 494 milioni al 31 dicembre 2018)

-Consegnate 8 navi nel trimestre, tra cui due navi da crociera “Viking Jupiter” e “Costa Venezia” – la prima nave della compagnia italiana progettata appositamente per il mercato cinese – e una nave militare per la US Navy

-Inaugurato lo stabilimento di Fincantieri Infrastructure e tagliata la prima lamiera del ponte sul fiume Polcevera

-Continua l’impegno del Gruppo in ambito sostenibilità: il neo-eletto Consiglio di Amministrazione supera i requisiti normativi di rappresentatività di genere, avendo una equa rappresentanza dei generi maschile e femminile.

Roma- Il Consiglio di Amministrazione di FINCANTIERI S.p.A. (“Fincantieri” o la “Società”), riunitosi sotto la presidenza di Giampiero Massolo, ha esaminato e approvato le informazioni finanziarie intermedie al 31 marzo 20193.

A margine della riunione del Consiglio Giuseppe Bono, Amministratore Delegato di Fincantieri, ha commentato: “I risultati del primo trimestre 2019 rafforzano la nostra posizione di azienda leader, capace di trasformare rapidamente il soft backlog in ordini fermi.

Questa solidità ci ritaglia un ruolo fondamentale nel Paese per il contributo pluriennale che apportiamo al “sistema”, come testimonia la sempre crescente fiducia che i nostri clienti ci riconoscono. Gli ordini per le 11 navi da crociera firmati in questi tre mesi si traducono in quasi 27 miliardi di euro generati a beneficio dei territori dove siamo presenti, un dato, questo, che si commenta da solo.

Non ci dimentichiamo delle iniziative strategiche che portiamo avanti con determinazione, sia nel settore militare che nello sviluppo di un polo di eccellenza dell’elettronica e dell’informatica. Continua inoltre l’impegno nelle attività di diversificazione coerenti con le nostre capacità ingegneristiche: vorrei menzionare l’accordo di cooperazione firmato con Eni, CDP e Terna dal contenuto fortemente innovativo e di particolare importanza industriale.”

Bono ha poi concluso: “Questa è la fotografia di un anno che si prospetta impegnativo, ma nel quale sapremo mettere in mostra le nostre eccellenti capacità produttive e di system integration”.

I Ricavi e proventi dei primi tre mesi del 2019 registrano un incremento del 13,0% rispetto allo stesso periodo dello scorso anno, confermando le aspettative di crescita per il 2019.

I Ricavi e proventi dei primi tre mesi del 2019 registrano un incremento del 13,0% rispetto allo stesso periodo dello scorso anno, confermando le aspettative di crescita per il 2019.

L’EBITDA del Gruppo al 31 marzo 2019 è pari a euro 90 milioni (euro 89 milioni al 31 marzo 2018) con un EBITDA margin pari al 6,5% rispetto al 7,3% del primo trimestre 2018; tale marginalità riflette da un lato il positivo andamento dei settori Shipbuilding e Sistemi, Componenti e Servizi e dall’altro sconta la marginalità negativa del settore Offshore e Navi speciali.

I ricavi del settore Shipbuilding al 31 marzo 2019 sono pari a euro 1.113 milioni, in crescita dell’8,8% rispetto a euro 1.023 milioni dei primi tre mesi del 2018 restated. L’incremento dei ricavi è legato ai maggiori volumi generati dalla costruzione delle navi da crociera, in aumento del 13,1% rispetto allo stesso periodo del 2018.

I ricavi del settore Shipbuilding al 31 marzo 2019 sono pari a euro 1.113 milioni, in crescita dell’8,8% rispetto a euro 1.023 milioni dei primi tre mesi del 2018 restated. L’incremento dei ricavi è legato ai maggiori volumi generati dalla costruzione delle navi da crociera, in aumento del 13,1% rispetto allo stesso periodo del 2018.

L’EBITDA del settore al 31 marzo 2019 è pari a euro 83 milioni (euro 65 milioni al 31 marzo 2018 restated), con un EBITDA margin del 7,4% (6,3% al 31 marzo 2018 restated). L’EBITDA margin beneficia dell’avanzamento della costruzione di navi da crociera ripetute a più elevata marginalità. La marginalità del settore tuttavia, risente della bassa profittabilità di alcuni progetti della business unit Cruise di Vard, in fase di completamento nel corso del 2019.

I ricavi del settore Offshore e Navi speciali al 31 marzo 2019 ammontano a euro 224 milioni, con un incremento del 44,5% rispetto al corrispondente periodo del 2018 (euro 155 milioni). Si registra un aumento dei volumi della produzione di navi speciali, effetto della strategia di diversificazione, con un utilizzo della capacità produttiva ancora sub-ottimale. Nell’ambito della strategia di diversificazione, si segnala la firma il 19 aprile 2019 dell’accordo con Eni, Cassa depositi e prestiti e Terna per lo sviluppo e la realizzazione su scala industriale di impianti di produzione di energia dalle onde del mare.

I ricavi del settore Offshore e Navi speciali al 31 marzo 2019 ammontano a euro 224 milioni, con un incremento del 44,5% rispetto al corrispondente periodo del 2018 (euro 155 milioni). Si registra un aumento dei volumi della produzione di navi speciali, effetto della strategia di diversificazione, con un utilizzo della capacità produttiva ancora sub-ottimale. Nell’ambito della strategia di diversificazione, si segnala la firma il 19 aprile 2019 dell’accordo con Eni, Cassa depositi e prestiti e Terna per lo sviluppo e la realizzazione su scala industriale di impianti di produzione di energia dalle onde del mare.

L’EBITDA del settore al 31 marzo 2019 è negativo per euro 2 milioni (positivo per euro 18 milioni al 31 marzo 2018 restated), con un EBITDA margin del -0,9% (+11,4% al 31 marzo 2018 restated). Rispetto al primo trimestre 2018, che beneficiava dell’avanzamento del programma module carrier vessels (MCV), l’andamento registrato dal segmento nel primo trimestre 2019 sconta la complessità dell’attuale portafoglio di nuove navi speciali, particolarmente sfidante per la diversità dei progetti e delle tipologie di navi contemporaneamente in costruzione. Il comparto soffre anche di una situazione di mercato ancora deteriorata, in cui a rari progetti ad alto potenziale si affiancano altri ordini a più bassa marginalità.

I ricavi del settore Sistemi, Componenti e Servizi, pari a euro 170 milioni sostanzialmente in linea con il primo trimestre 2018, includono il contributo derivante dall’avvio delle attività di Fincantieri Infrastructure.

I ricavi del settore Sistemi, Componenti e Servizi, pari a euro 170 milioni sostanzialmente in linea con il primo trimestre 2018, includono il contributo derivante dall’avvio delle attività di Fincantieri Infrastructure.

L’EBITDA del settore al 31 marzo 2019, risulta pari a euro 18 milioni (euro 15 milioni al 31 marzo 2018) con un EBITDA margin che si attesta al 10,3% in crescita rispetto al primo trimestre 2018.

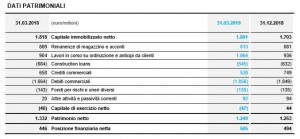

Il Capitale immobilizzato netto, pari a euro 1.801 milioni (euro 1.703 milioni al 31 dicembre 2018) è aumentato di euro 98 milioni. Tra gli effetti principali si segnala l’iscrizione del diritto di utilizzo dei beni in affitto a seguito della prima applicazione dell’IFRS 16 (euro 83 milioni). Il Capitale di esercizio netto risulta negativo per euro 47 milioni (positivo per euro 44 milioni al 31 dicembre 2018).

Il Capitale immobilizzato netto, pari a euro 1.801 milioni (euro 1.703 milioni al 31 dicembre 2018) è aumentato di euro 98 milioni. Tra gli effetti principali si segnala l’iscrizione del diritto di utilizzo dei beni in affitto a seguito della prima applicazione dell’IFRS 16 (euro 83 milioni). Il Capitale di esercizio netto risulta negativo per euro 47 milioni (positivo per euro 44 milioni al 31 dicembre 2018).

Le principali variazioni hanno riguardato i) il decremento delle Rimanenze di magazzino (euro 68 milioni), principalmente legato alla consegna di una nave classificata tra le rimanenze a seguito della cancellazione dell’ordine e successivamente rivenduta ii) l’incremento dei Lavori in corso su ordinazione e anticipi da clienti (euro 128 milioni), per i volumi realizzati nel periodo, e iii) la diminuzione dei Crediti commerciali (euro 229 milioni) principalmente per l’incasso della rata finale delle unità cruise consegnate nel trimestre.

I Construction loans, strumenti di credito utilizzati esclusivamente per finanziare le commesse cui sono riferiti, al 31 marzo 2019 ammontano complessivamente a euro 545 milioni, con una riduzione di euro 87 milioni, e sono relativi alla controllata VARD per euro 395 milioni e alla Capogruppo per euro 150 milioni.

La Posizione finanziaria netta consolidata presenta un saldo negativo (a debito) per euro 505 milioni (a debito per euro 494 milioni al 31 dicembre 2018), coerente con i volumi di produzione sviluppati dal Gruppo e con il calendario delle consegne delle unità cruise. La voce recepisce inoltre l’iscrizione delle passività finanziarie derivante dall’applicazione dell’IFRS 16 (euro 85 milioni).

EVOLUZIONE PREVEDIBILE DELLA GESTIONE

EVOLUZIONE PREVEDIBILE DELLA GESTIONE

Il Gruppo prevede risultati per l’esercizio 2019 in linea con i risultati del 2018 e coerenti con le previsioni economico-finanziarie comunicate in sede di presentazione del Piano Industriale 2018-2022.

In particolare per l’esercizio 2019, si conferma la traiettoria di crescita dei ricavi con una marginalità in termini di EBITDA percentuale in linea con quella del 2018.

La Posizione finanziaria netta è prevista in aumento per la necessità di finanziare il capitale circolante.

Per quanto riguarda il settore Shipbuilding, nel proseguimento del 2019, il Gruppo prevede la consegna di 8 navi, 6 da crociera (di cui la “Le Bougainville” e la “Hanseatic Nature” consegnate dalla controllata Vard rispettivamente agli armatori Ponant e Hapag Lloyd nel mese di aprile) e 2 unità appartenenti all’area di business delle navi militari (di cui la FREMM “Antonio Marceglia” è stata consegnata alla Marina Militare Italiana nel mese di aprile).

Sempre con riferimento all’area di business delle navi militari, è previsto il varo di due unità del programma di rinnovo della flotta della Marina Militare Italiana, inclusa l’unità anfibia multiruolo attualmente in costruzione presso il cantiere di Castellammare di Stabia, e l’entrata a pieno regime del programma per il Ministero della Difesa del Qatar, con 3 unità in fase di costruzione, la cui prima è in consegna nel 2021.

Nel settore Offshore e Navi speciali, si prevede la prosecuzione delle attività di costruzione relative al backlog acquisito frutto della strategia di diversificazione attuata a seguito della crisi del settore Oil&Gas, e la relativa continua focalizzazione sull’esecuzione delle azioni finalizzate al recupero di marginalità. Tra queste si segnala la riorganizzazione degli stabilimenti produttivi con l’adeguamento degli organici all’attuale carico di lavoro di alcuni cantieri.

Per il settore Sistemi, Componenti e Servizi, si attende la conferma del trend di crescita dei ricavi, grazie allo sviluppo del backlog relativo ai programmi militari, ai maggiori volumi per la produzione di cabine e aree pubbliche a supporto del business delle navi da crociera, nonché al programma di allungamenti e allo sviluppo delle attività nell’ambito delle infrastrutture che hanno visto l’avvio nel primo trimestre della costruzione del ponte sul fiume Polcevera.